HSBC LAVADERO DE NARCOS

Desconocen a culpables de HSBC

Jessika Becerra, El Norte, 18 diciembre 2012

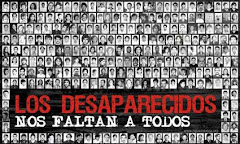

MÉXICO.- Pese a que el delito de lavado de dinero en HSBC es objeto de investigación por parte de las autoridades de Estados Unidos, en México aún se desconocen a los funcionarios culpables y las medidas que tomó la firma para sancionarlos.

Investigaciones de las autoridades financieras en Estados Unidos sobre el delito de lavado de dinero en HSBC, sostienen que las sucursales de este banco en Sinaloa enviaron mil 100 millones de dólares en efectivo a EU sólo en 2008.

Los recursos se relacionan con el Cártel de Sinaloa, de Joaquín “El Chapo” Guzmán, y el Cártel del Norte del Valle de Colombia que lavaron al menos 881 millones de dólares en HSBC Bank USA entre 2006 y 2010.

Sin embargo, en México, la institución financiera reiteró que en México el tema se cerró con el pago de la multa que impuso la Comisión Nacional Bancaria y de Valores (CNBV).

Por su parte, este organismo regulador reiteró que con esa sanción y con la corrección de los controles antilavado de HSBC, el asunto se dio por terminado.

“El asunto fue cerrado por la CNBV en julio de este año con la aplicación y pago de la sanción por 28 millones de dólares (aproximadamente y la corrección en la aplicación de las normas preventivas de lavado de dinero”, sostuvo el organismo regulador.

Adjudican impunidad de HSBC a Gobierno

Acusan

ex fiscalistas que no se puede enjuiciar a empleados o ejecutivos

financieros de acciones delictivas graves si el banco es grande.

AP

Nueva York, Estados Unidos (18 diciembre 2012).-

Cuando el Departamento

de Justicia de Estados Unidos conminó al banco británico HSBC a pagar

una multa de mil 900 millones de dólares, los fiscales dijeron que se

estaba dando un golpe duro a una institución grande acusada de lavar

dinero de Irán, Libia y de los carteles de las drogas de México.

Algunos

ex fiscales, sin embargo, lo ven de otra manera: para ellos, el

Gobierno nuevamente decidió no enjuiciar por lavado de dinero a un banco

grande y a sus ejecutivos, en parte porque se ha difundido la noción de

que semejantes juicios podrían forzar el cierre de esas instituciones,

lo que se considera inaceptable.

Afirman que se repite el

razonamiento usado cuando se adoptaron rescates financieros para evitar

le debacle de varios grandes bancos estadounidenses al estallar la

crisis económica de 2008.

"Esto es una vergüenza. El Departamento

de Justicia debería avergonzarse'', declaró Jimmy Gurulé, ex fiscal

federal que ahora es profesor de derecho en la Universidad de Notre

Dame.

"HSBC y sus ejecutivos despejaron el camino para que

grandes carteles internacionales de las drogas pudiesen continuar con

sus operaciones. Si eso no justifica un castigo penal, no sé qué lo

hace''.

El senador demócrata Jeff Merkley envió una carta al

Secretario de Justicia Eric Holder en la que dijo que el Gobierno parece

haber sentado un firme precedente de que ningún banco ni ningún

empleado ni ejecutivo bancario puede ser enjuiciado por graves acciones

delictivas si el banco es una institución grande e importante para el

sistema financiero.

Neil Barofsky, otro ex inspector general del

Programa de Ayuda a Bienes Comprometidos (Troubled Asset Relief

Program), sostuvo por su parte que los bancos grandes pueden interpretar

este caso como un indicio de que tienen alguna "licencia para robar".

Desde

el 2009, varios bancos europeos han pagado grandes sumas para resolver

demandas según las cuales transferían dinero para gente o empresas que

figuran en una lista negra de Estados Unidos, como Credit Suisse, que

pagó 536 millones de dólares; Barclays, con una deuda de 298 millones;

Lloyds, con 350 millones; ING, con 619 millones; y el Royal Bank of

Scotland, con 500 millones de dólares por el supuesto lavado de dinero

en el banco holandés ABN Amro.

Mientras que esos casos

involucraron manejos con países como Irán, Libia, Cuba y Sudán, a HSBC

también se le relacionó con el lavado de al menos 881 millones de

dólares generados por carteles mexicanos.

Los fiscales dijeron

que no podían demostrar que los ejecutivos de HSBC se confabularon para

ayudar a los carteles o a naciones en listas negras.

Las fallas

en los controles de seguridad ocurrieron en forma gradual, a lo largo de

varias décadas, y fueron motivadas no por el deseo de delinquir, sino

por el afán de lucro, de acuerdo con los fiscales.

Además, los

fiscales dijeron que, de haberse llegado más lejos con las sanciones, se

podría haber hundido una empresa que emplea decenas de miles de

personas y que está fuertemente ligada a las economías de unas 80

naciones.

"La gente pierde su trabajo, las ciudades donde se

encontraban estas firmas son afectadas negativamente, los accionistas

-entre los cuales hay gente ordinaria- pierden sus ahorros y nada de

esto es justo. Incluso una multa grande puede afectar negativamente a

los empleados y los accionistas'', dijo por su parte Kevin O'Brien, ex

fiscal federal que ahora tiene una práctica privada.

Bill Black,

ex regulador financiero especialista en investigaciones de la crisis de

instituciones de ahorro y préstamo de los 80, rechazó ese argumento.

"Seamos

serios: ¿queremos que estos delincuentes sigan al frente de los bancos

para proteger la estabilidad de los bancos?'', cuestionó.

Para

Black y otras personas en desacuerdo con la posición del Gobierno, el

caso de HSBC es casi un calco de lo que sucedió inmediatamente después

de la crisis financiera de 2008, cuando los principales responsables de

la debacle rara vez fueron castigados.

Ningún ejecutivo bancario

de renombre fue a la cárcel ni se trató de retirarles las grandes

bonificaciones que cobraron en medio del derrumbe.

En el caso de

HSBC, el banco rescindió las compensaciones diferidas de este año para

la mayoría de sus altos ejecutivos y acordó postergar parcialmente esos

bonos destinados a los mismos mandos de la entidad en el futuro.

"El tipo que miente en su declaración de impuestos seguramente pasa cinco años en la cárcel'', dijo Gurulé.

"Y

estos tipos que hicieron negocios con Irán, que podrían haber

comprometido la seguridad nacional de Estados Unidos, ni siquiera son

enjuiciados. La equidad de este sistema parece bastante sospechosa''.

Los fiscales pintaron un panorama lúgubre, en el que HSBC era acusado de burlar las leyes sistemáticamente.

HSBC se abstuvo de mantener programas antilavado y de estudiar a sus clientes y el origen de su dinero, según el Gobierno.

Documentos

presentados durante el proceso demostraron que el banco permitió el

traspaso de unos 200 billones de dólares entre 2006 y el 2009 sin casi

vigilar su origen, incluidas transferencias por más de 670 mil millones

de dólares a México, lo que hizo que la institución fuese una de las

favoritas de los carteles.

Al mismo tiempo, le dio a México su calificación más baja con relación al riesgo de lavado de dinero.

En otras palabras, dijo que el riesgo de que hubiese lavado allí era muy bajo.

Una

subcomisión senatorial de investigaciones permanentes emitió en julio

un informe que coincide en buena medida con la imagen que presentaron

los fiscales.

Menciona, por ejemplo, un correo electrónico en el

que un ejecutivo de HSBC presiona para reanudar tratos con un banco de

Arabia Saudita que había sido vetado por posibles vínculos con los

ataques terroristas del 11 de septiembre del 2001.

.jpg)

.jpg)